var是什么意思(浅谈风险度量模型VaR)

更新时间:2022-10-30 07:42:35前言

自从Markowitz提出均值-方差准则下的资产组合理论,方差作为风险度量的一种度量方式,得到了广泛应用,这一次我们和大家分享一个风险度量方法VaR,它作为风险度量的含义比方差更加直观。

什么是VaR

在很多时候,我们将方差作为风险度量的工具,它将资产价格的正向逆向变动都视为了风险,但是在实际中生活中,只有资产价格的逆向变动对投资来说才算是真正意义上的风险,正向变动是投资者获得的额外收益,我们并不想去最小化这部分的“风险”。因此,我们需要对方差这个风险度量进行改进,而VaR正好满足这方面的改进的要求。VaR,全称是Value-at-Risk。它的明确定义是:在市场正常波动下,给定执行水平p,资产在未来持有期T内可能遭受的最大损失值,用数学语言表达就是:P(X VaR)=1-p

其中X表示资产在持有期T内的损益,正代表盈利;负代表亏损。

如何计算VaR

这时,我们假设资产的市场价值为V0。经过未来持有期T,期末的市场价值为VT(V0(1 R)),在置信水平p下,未来持有期T的最小收益率为R*,则期末的市场价值最低为VT*(V0(1 R*))。此时VaR就可以表示成: VaR=V0-VT*= -V0R*,这个公式称为绝对VaR。

如果是以VT的期望为参照来表示: VaR=E(VT)-VT*=V0E(R)-V0R*,这个公式则称为相对VaR。

现在我们已经得到了收益率与VaR之间的关系,我们只要找到收益率的分布函数或者分布律,便可以求解出VaR了。求解VaR主要有三种方法:方差-协方差法、历史模拟法以及蒙特卡洛模拟法。

方差-协方差法

假定资产的收益率R不管是过去还是未来,都是独立同分布的,方差-协方差方法就是事先假定R服从某一分布,如正态分布或者t分布等等,然后借助历史数据估计未来收益率R的分布,具体的步骤如下:

- 确定持有期T、观察期N和置信水平p。

- 假定R服从某一分布,接着我们使用观察期内的N个收益率数据对分布函数的参数进行估计,比如矩估计、极大似然估计等等。

- 计算R*,通过参数估计后,我们也获得了R的概率密度函数f(x),根据R*的定义,我们可以得知R*就是R的概率分布的下分位数Z1-p。

- 计算出了R*,根据绝对VaR与相对VaR的计算公式,我们直接将数据代入公式即可。

历史模拟法

历史模拟法与方差-协方差一样的假定一样,同样假定收益率都是独立同分布的,而且都是通过借助历史数据来推断未来收益率R的分布。但有一点不同的是,历史模拟法无需假定R的具体分布,而是将R看作是离散型的随机变量来计算计算,具体的步骤如下:

- 确定持有期T、观察期N和置信水平p 。

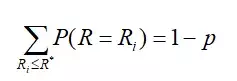

- 计算R*:假设我们收集了N个收益率数据,收益率数据相当于服从均匀分布:P(R=Ri)=1/N 。根据R*的定义,用公式可以表达为:

- 将N个收益率数据从小到大进行排序,第N(1 P)个收益率数据就是我们要找的R*。

- 求出了R*,代入公式就可计算出绝对VaR以及相对VaR。

蒙特卡洛模拟法

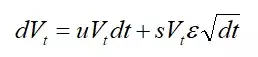

蒙特卡罗模拟法假定资产的市场价值服从某一具体的随机过程,在这里我们假设其满足几何布朗运动,单位时间的期望收益率为u,单位时间的标准差为σ,则有:

其中Vt为时刻t的市场价值,ε是随机数,服从标准正态分布。

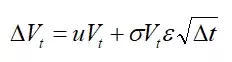

将上述公式进行离散化:

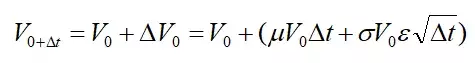

我们将持有期T看作是若干个小的时间段累积起来的,有Δt=T/N。资产的初期价值为V0,经过一个小时间段的变化之后价值为:

经过两个小时间段的变化就为:

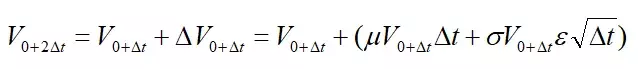

以此类推,经过了N个小时间段之后,资产的期末价值为:

这样就生成了VT的一种可能值。

我们对VT模拟若干次,然后在置信水平p下,将若干个VT从小到大进行排序,取第N(1-p)个数便是VT*,在这一点上,与上面说的历史模拟法有着异曲同工之妙。最后我们把数据代入公式,就求出了相对VaR以及绝对VaR。

VaR的应用

在投资中,有人是风险爱好者,喜欢在高风险中获取更高的超额收益;有人是风险厌恶者,喜欢稳定的收益。而VaR作为一种风险评价指标,可以帮助我们进行仓位控制,赚取稳定的低回撤的收益。

我们以一个经典的二八轮动策略举例子,策略逻辑很简单:

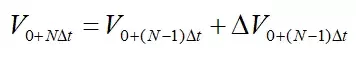

如果沪深300指数过去20天收益率大于中证500指数且沪深300指数收益率大于0,持有沪深300ETF;反之持有中证500指数ETF;若沪深300指数和中证500指数过去20天收益率均小于0,则全仓买入银华日利货币基金。在买入ETF时,我们会计算ETF的VaR值,根据VaR进行仓位控制,剩余的仓位买入银华日利货币基金。从2014年1月1日开始回测,策略回测曲线图如下:

可以看到,在风险评价指标VaR的帮助下,策略的曲线还是比较稳定的,在18年慢熊的市场环境下,策略虽然回撤14个点,这其中固然有策略失效的原因,但相比较指数的大幅下滑,还是可以说明VaR还是能够帮助我们控制风险,降低回撤。

VaR的不足

虽然VaR计算简便,作为风险度量的含义非常直观,被金融领域广泛应用,但是它也具有一些不足的地方。比如VaR有以下性质:

- 平移不变性: 满足VaR(X a)=VaR(X) a

- 正齐次性: h0,VaR(hX)=hVaR(X)

- 单调性:XY,VaR(X)VaR(Y)

而Philippe Artzner等人在1998年提出的一致风险度量的概率,要求风险度量方法需满足平移不变性、次可加性、正齐次性以及单调性四个性质。标准差不具有上述的单调性以及平移不变性;VaR满足了以上三个性质,由于它不具有次可加性,所以它也不是一致风险度量。但是我们对VaR度量进行适当的修改,就可使其成为一致风险度量,这个值就是C-VaR,这个我们后续再与大家分享。

相关推荐

-

不用VAR我都知是十二码(齐祖懵圈了!四大后防天团齐送大礼包,皇马输球让人啼笑皆非)

查看详情

-

罗马裁判顾问带头违规(佩莱格里尼谈穆帅战术!罗马裁判顾问因抗议VAR遭调查)

查看详情

-

2018年俄罗斯世界杯var(6年了,VAR越来越被质疑,是科技错了还是足球错了?)

查看详情

-

VAR出现的时机不对(为什么鲁能泰山的比赛裁判判罚总是容易产生争议?)

查看详情

-

var世界杯优缺点(足球场上的VAR,为啥争议这么大?细数VAR的七宗罪)

查看详情

-

国安踢斯威最新消息(热议国安2-1重庆:VAR明目张胆操控比赛!黑哨边裁举旗后捂嘴?)

查看详情

-

英超十次错判怎么办(冤假错案克星?VAR可以纠正的本季英超10次错判)

查看详情

-

中超和德甲的差距(VAR争议事件连发 中超和德甲使用区别在哪?)

查看详情

- 最新资讯

-

- 2022-11-18 有名的足球队员号码(足球球衣号码代表人物,个个都是超级巨星,谁最强?)

- 2022-11-15 2o18足球世界杯实况(《实况足球》——一首写给世界杯的情书(1998))

- 2022-11-15 世界杯预选赛直播男篮中国对巴(世界杯又来了!国足今晚首战马尔代夫)

- 2022-11-15 武汉0比1沧州(前线丨十人作战,绝不放弃,武汉队0:2憾负沧州雄狮)

- 2022-11-15 英格兰比利时2020(意大利VS英格兰:终极之战!这一冠双方都盼了53年)

- 2022-11-15 欧冠历届冠军一览图2021(「欧冠冠军」盘点2010-2022欧冠冠军 谁最强)

- 2022-11-15 中国网球(中国网球政策重大变革,你振奋吗?)

- 2022-11-15 2018世界杯西班牙红黄牌(世界杯红黄牌历史,齐达内,球王都是吃牌能手,巴西右闸黄牌最多)

- 2022-11-15 雷霆队队史最佳阵容组合(雷霆队历史十大球星,队史第一人是城市骄傲)

- 2022-11-15 中国vs日本篮球直播免费观看(央视直播!中国男篮VS日本队,胡金秋不在,能否冲击冠军?)

- 推荐攻略

-

-

乌克兰总统身亡(乌总统泽连斯基解除乌总检察长及国家安全局局长职务)

-

足球比赛每个半场多少分钟(足球比赛每半场几分钟)

-

2021中超今天哪里转播(今晚!中超2场对决,CCTV5 直播申花PK武汉,腾讯体育亚泰vs天津)

-

2022梅西坠机身亡事件结果(足坛变天!巴萨无缘榜首的2年:梅西告别,老马去世,2-8惨案)

-

2021全运会篮球直播赛程辽宁(4月22日央视直播:CBA总决赛;赵心童vs马奎尔,塞尔比vs颜丙涛)

-

中国最强导弹(世界洲际导弹前10排名,中国东风导弹领先美国,第一名堪称导弹王)

-

2021篮球比赛在哪里看(CCTV5直播NBA 辽篮争夺CBA总决赛冠军点 颜丙涛出战斯诺克世锦赛)

-

东航结果不敢公布了(民航局再次回应东航MU5735事故调查!查明原因有多难,多久公布?)

-