mlb为什么比nba火爆(勇士估值60亿刀、美国热钱入侵欧足坛,体育资产证券化疯狂造富)

更新时间:2022-09-19 05:53:02

体育大生意第2759期,欢迎关注领先的体育产业信息平台

文|庄游

体育大生意记者

近日,美国媒体Sportico公布新一期的NBA球队市值排行榜。其中,金州勇士队的估价高达60.3亿美元,不仅继续创造自身的历史新高,而且与第一名的尼克斯(61.2亿)的差距缩小到个位数。勇士队的估值蹿升之快令人震惊。

2021年2月Sportico对NBA球队的估价排行

此前在2021年4月,私募基金Arctos Sports Partners以2.75亿美元收购了金州勇士队的5%股份,当时的对勇士队的估价为55亿美元。年初福布斯公布的NBA球队估值中,金州勇士“仅”值47亿美元,而近期福布斯给金州勇士的估价也已达到了56亿美元。

要知道,2010年金州勇士被现任老板拉科布以4.5亿美元的价格收购,已经创下了当时NBA的历史记录。当时外界对于金州勇士的估价“仅”为3.5亿美元左右。但在11年的时间里,拉科布当初的投资如今来看已涨了13.4倍以上。这种平均每年高达122%的投资回报率,是绝大多数行业都难以企及的。

作为硅谷有名的风投大佬,拉科布2010年带着一众投资人用4.5亿美元买下勇士队,当时几乎所有人都认为这个价格高的离谱。当时的全球十大富豪之一拉里-埃尔森(Larry Ellison)也参与竞逐,却意外输给了这些风投人士。拉科布在入主发布会上承诺勇士队会在五年内夺得总冠军,所有人都认为此人不靠谱的大嘴巴,人送绰号“库班二世”。但勇士队此后不仅四年三次夺冠,成功打脸了当初众多的质疑者,而且球队市值一路狂飙。(延伸阅读:《投资勇士7年市值26亿刀翻6倍,风投大亨笑了NBA却有点担心》)

勇士并不是NBA唯一快速升值的球队,拉科布也不是NBA唯一出身风投的老板。近年,风投家、私募投资人和对冲基金经理纷纷来购买NBA球队。底特律活塞、密尔沃基雄鹿、费城76人和亚特兰大老鹰的老板都属于这类新型投资人。萨克拉门托国王和孟菲斯灰熊的老板是硅谷工程师。NBA有超过四分之一的球队被纳入到风投资本旗下。

可以形成鲜明对比的是,在拉科布等风投资本家进军NBA之前,NBA球队市值一直处于稳步增长状态,自上世纪80年代到2010年,NBA球队市值增速缓慢,每年能增长5%的都属于优质资产,火箭队前老板亚历山大在1993年买下火箭队时的出价“高达”8500万美元。而当时的球队老板多是来自传统行业,比如湖人队前老板杰里-巴斯、公牛老板莱恩斯多夫、步行者老板西蒙兄弟以及鹈鹕的前老板本森都是房地产大亨,魔术老板德沃斯是安利公司创始人,热火老板阿里森经营邮轮,爵士队前老板米勒的主营业务是汽车。

显然,伴随着像拉科布这样的老板越来越多,再加之NBA允许风投资金成为NBA小股东,这种风潮让NBA的资产证券化趋势,变得理所当然。从球迷的角度最直观的感受是,NBA球队市值越来越高,想象空间越来越大。据福布斯10月份的报道,今年从2月到10月之间,NBA球队估值的平均水平上升了13%,达到了24.8亿美元。但有投资专家表示,未来20年内,在福布斯排行榜上的NBA球队价值将从目前的13亿至50亿美元,上升到50至100亿美元。在全球经济下行、越来越多的行业沦为内卷的红海时,潜力巨大的体育产业成为资金竞相追逐的蓝海。(延伸阅读:《经济下行避险无门?三点令体育产业成投资保值首选》)

近两年,虽然全球遭遇疫情困局,体育竞赛表演业成为遭受损失最严重的行业之一,NBA的现场观众人数、收视率、商品销售都受到了一定影响,但并未阻碍NBA球队估值的一路上升。同样的现象,在NFL、MLB、NHL中都屡见不鲜。原因就是,伴随着全球央行在疫情期间不断放水,大肆开动印钞机,越来越多的热钱选择有升值空间的行业进行投资避险,而正在体育资产证券化的职业体育明显属于一个可以保值升值的投资赛道。(延伸阅读:《资产一年净增1600亿美元!揭秘全球十大体育富豪老板的造富神话》)

全球“大放水”背景下,优质体育资产向风投敞开大门

自2019年以来,MLB、NBA、NHL等多个北美职业联盟均放宽了对私募基金投资球队的要求,越来越多的私募基金开始进入北美体育界。

据Sportico在2021年1月的报道,NBA对私募基金入股球队的规定如下:私募基金在单支球队中最高可拥有20%股权,最多可入股5支球队。而任一支球队出售给投资基金的总股份最高为30%。

在过去一年多的时间里,私募基金Arctos Sports Partners已经投资了多达十几支球队,除了金州勇士队5%的股份,Arctos还收购了国王队的17%股份。与此同时,Arctos还投资了芬威集团,而后者是利物浦、波士顿红袜、芬威车队的股东。

而其他私募基金也纷纷入场,Blue Owl Capital旗下的Dyal Capital收购了NBA的凤凰太阳队和萨克拉门托国王队的部分股权。私募基金Sixth Street Partners投资了NBA的圣安东尼奥马刺队,并计划围绕球队建造5.11亿美元的房地产项目。

从2010年到2020年,根据福布斯数据, NBA、NFL和MLB球队的平均估值上涨了276%,远超同时间段标准普尔500指数累计199%的涨幅。研究服务机构PitchBook的私募基金高级分析师Wylie Fernyhough表示,美国优质球队的回报率在15%至20%之间,而同期标准普尔500指数的年化回报率仅为7%。

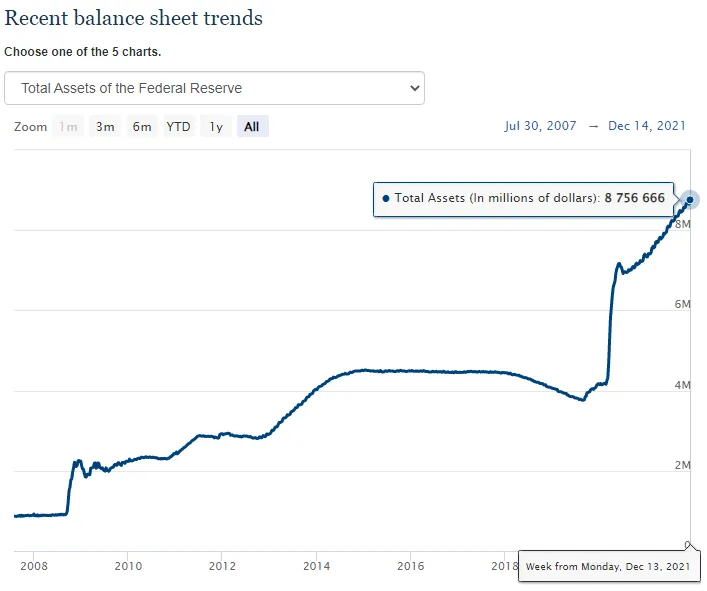

美联储负债资产表规模

自新冠疫情爆发以来,全球多国“大放水”。美联储印出了数万亿美元以维持经济发展,仅2020一年便有占总量21%的美元涌入市场,创造人类史上最大“放水”纪录。截至今年12月13日,美联储负债规模已达接近9万亿美元。

但是在贫富悬殊的状态之下,哪怕货币再宽松,也很难传导到消费端。2020年疫情期间,美国曾直接给民众发钱,随后美国股市屡创新高,美国的物价也不断飙升,达到了2008年金融危机以来的最高水平。

纳斯达克指数过去一年的上涨

根据美国劳工部公布的数据,今年11月美国CPI飙升6.8%,为40年来最大涨幅。过去一年,美国的汽油价格涨了50%,二手车价格涨26.4%,火腿价格涨20%,洗衣机和烘干机价格涨15%,几乎所有的商品都在涨价,许多传统行业的发展也受到了巨大影响。

而世界范围内,不仅大宗商品、原材料、运输费的成本上升造成生产企业危机,食品和燃料的价格飙升还引发了更多的社会问题,把世界推向了金融危机的边缘。土耳其、巴西、俄罗斯等新兴经济体为防止本国通货膨胀加剧,近期纷纷加息。

据IMF数据,2020年世界下滑了3.1%

据IMF的报告,2020年全球经济因受到新冠疫情等因素影响,下滑了3.1%。

与此同时,全球经济呈现“脱实向虚”之势。以美国为首的国家释放的热钱,涌进了多个新兴领域。元宇宙、区块链等新科技概念异常火爆。与此同时,文化与体育领域的头部IP,正在变得越来越值钱,甚至遭到了资本的疯抢。

除了球队,体育版权价格也在一路飙升

与球队估值一路飙升对应的是,最近一段时间,头部体育赛事版权价格也是屡创新高。

今年4月,NHL和Turner Sports达成了为期7年的转播协议,每年价值2.25亿美元。加上更早之前NHL与ESPN/迪士尼达成的4亿美元/年的新周期合同,相比前一个周期从NBC每年拿到2亿美元,以及从ESPN/迪士尼每年拿到1亿美元的价格,NHL的新周期版权收入实现了翻倍。

NFL在今年3月与CBS, ESPN, FOX, NBC, Amazon等公司达成了2023-2033的转播协议,据美媒报道周期内总价值达到了11年1130亿美元,相比前一个周期年均升值了80%左右。

MLB本土22-28周期版权价格,图片来源:福布斯

MLB的版权谈判则更早就开启,2018年FOX与MLB的新转播合同价值提升了40%,达到7.3亿美元/年,合同到2028年。2020年,Turner Sports与MLB续约的价格上涨了65%,达到了4.7亿美元/年。据福布斯报道,在2021年5月,ESPN与MLB达成7年转播协议,价值每年5.5亿美元。至此,MLB未来7年的版权价值总额达到了120亿美元。

面对火热的美国本土体育版权市场,NBA也想分一杯羹。2014年,NBA签下了9年的本土转播合同,总价值240亿美元。据福布斯报道,近期NBA希望提前出售下个周期的版权,价格几乎将是原来的3倍,总额达到750亿美元,平均每赛季83.3亿美元。

除了传统传媒巨头的身影,流媒体的涌入,也被认为是推高了版权价格的重要因素之一。价格的不断攀升,也预示着业界对于体育赛事消费趋势的看好。

同时,除了北美传统的四大联盟,“足球第一联赛”英超在美国市场的版权价格也创下了新高。

11月19日,多家媒体报道,英超已就未来6个赛季在美国的版权销售与NBC达成协议,价格高达6年27亿美元——这比16-22赛季的每赛季1.5亿美元左右的价格,翻了一倍还多,令欧洲足球界人士瞠目结舌。

美国风投家杀出美国,涌向欧洲足坛

私募基金不仅在美国“买买买”,体育投资热也已“卷”出美国,“卷”向了欧洲。

在美国人最熟悉的足球联赛英超,如今仅有5家俱乐部还是本土投资人持有。包括曼联、利物浦、伯恩利和阿森纳等俱乐部,都是全美资,而阿斯顿维拉(50%)、西汉姆联(10%)也有美资的参与。当然,英超的投资者来源更加多元化,从俄罗斯到中国,再到阿联酋、沙特等国,都在英超投资者中留名。

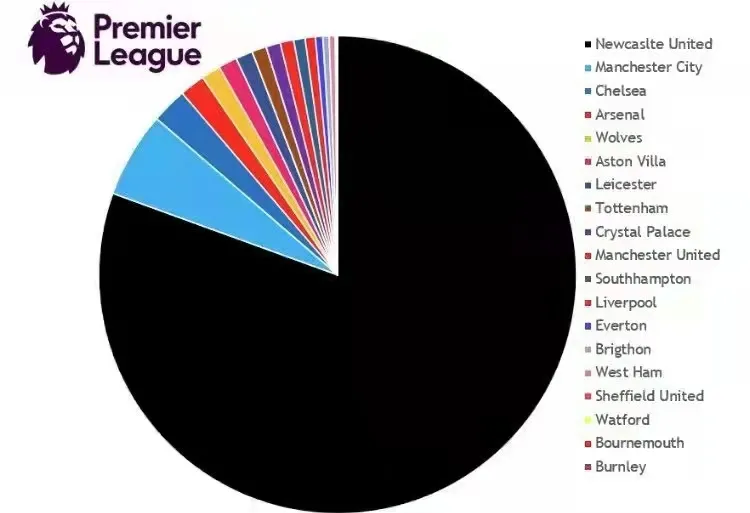

PIF入主纽卡后,英超各队投资者资产占比

作为很容易让俱乐部实现商业盈利的联赛,英超俱乐部从来不缺乏买家。10月份沙特主权基金PIF收购纽卡斯尔联的交易,虽然估值已比此前市场预期的高,但仍容易令人理解。但人们同时发现,即使没那么赚钱的欧陆足球联赛,也吸引到了足够多的基金买家。

总部位于迈阿密的私募基金777 Partners,在11月完成对意甲热那亚俱乐部的收购。同时,777 Partners还在近期收购了英国篮球联赛(BBL)的45%股份,且有意收购法甲圣艾蒂安。

美国老板的到来对于意甲并不新鲜。目前,米兰、佛罗伦萨、罗马、斯佩齐亚、威尼斯等队,都拥有美国股东。但777 partners对热那亚的收购,仍令人略感意外——两个关键词:基金、主动收购。足球这门大部分时候会赔钱的生意,很难想象以盈利为目的的职业资本,会主动选择进入。

《罗马体育报》盘点意甲外资

此前意甲迎来的美国投资人,多是有财力的富豪个人,而非私募基金。而埃利奥特基金入主米兰,属于李勇鸿借债合同违约,股权被作为抵押物强制转让,而非主动选择。不过,在起初人们都认为米兰会迅速被二次甩卖时,埃利奥特基金却选择了稳定持有,并把这支老豪门带回了欧冠赛场。

但意甲并不赚钱,多数球队每年运营的综合成本,高过球队营收。另外,意甲的基础建设相对西甲和英超更为滞后。而热那亚被以1.5亿的价格收购,如果考虑到球队背负的债务,价格明显高出了此前业界的预期。

但相比文章开头提到的NBA,欧洲足球似乎又的确是不错的抄底标的。上赛季,NBA联盟总收入83亿美元,同比下降10%。收入排名最高的金州勇士队收入为4.74亿美元,不到球队估值的1/10。

而欧洲足球俱乐部的球队估值与年营收的比例,显然更加合理,甚至相比NBA来说,估值“明显偏低”。如国际米兰20/21赛季的收入为3.647亿欧元(当然,亏损也有创纪录的2.45亿欧元),而业界对国际米兰价值的估计则不超过10亿欧元。

从资本内卷的北美职业体育市场,来到出售球队卖家内卷的欧陆足球市场,美国职业资本玩家能否成功适应当地环境,还有待观察。而欧洲足球能否真正实现美国资本预想中的价值,同样值得推敲。

但在全球“钱越来越不值钱”的背景下,即使俱乐部本身不盈利,对私募基金来说,也可以等待球队升值并转手——只要未来有人接盘。

不过也并非所有的私募基金都只钟情于单个俱乐部。打联盟的主意,似乎是更好的选择。

北京时间12月11日凌晨,CVC Capital Partners和西班牙职业联盟饱受争议的协议,最终得到了联盟大会通过。虽然皇马、巴萨、毕巴等俱乐部并未参与其中,但预计西甲将从CVC得到20亿欧元左右的注资,其中大部分资金需要用于基建和市场推广。而CVC将在未来50年内,得到西甲和西乙影音业务(即比赛版权)收入的11%以及非影音业务收入的10.95%。

虽然西甲联盟对此的描述是合作共赢,但以西甲19/20赛季版权总收入约17.7亿欧元计算,仅此一项未来50年所产生的价值,乘以协议百分比,也远远高于CVC的投资成本。

更为精妙的是,一个联赛联盟成立的媒体公司,本身的运营开销是不足为道的,却把控了联赛所有版权收入的入口。而联赛真正开销的压力,都在俱乐部身上。CVC依照协议直接从媒体公司分收入,却不用担心运营开支,让这笔交易稳赚不赔。

不过对于CVC来说,投资职业体育联盟大赚一笔也早有先例。2006年,CVC以14亿英镑拿下35.5%的股份,随后一度占股近70%,成为F1的最大股东。2017年,CVC将自己手中的股份以80亿美元的高价转让。据估算,加上持有周期内的分成,CVC这笔投资的回报比达到了至少351%。多说一句,CVC虽然号称欧洲管理资产最多的私募机构,管理资金高达1148亿美元,总部也设在卢森堡,但其与美国的花旗银行有着千丝万缕的联系,美国风投与之瓜葛不断。

职业体育资产证券化,比炒股更具想象空间?

在欧美国家熬过艰难的2020年,并在复苏旋律中度过了2021年的大部分时光后,近期奥密克戎的“突袭”再次给全球经济复苏蒙上一层阴影。而过往的“大放水”,已经让全球经济的结构越来越不健康,贫富差距进一步扩大,资金进一步“脱实向虚”。

北美体育资产首先呈现出证券化趋势,并向欧洲蔓延的另一大标志事件是今年4月的“欧超两日维新”。最终在多方势力的反对下,欧洲体育并未形成封闭顶级赛事,也让欧洲体育并未被美国资本“通吃”。

但留给欧洲体育的空间,也是有限的。在新球场的建造过程中,欧超的发起者之一皇家马德里就向JP摩根为首的银行申请了长期贷款。欧足联近期也与花旗银行达成总额70亿欧元的贷款协议,用于弥补新冠疫情带来的巨额损失。而在巴萨股东大会刚刚通过的“Espai Barça”新球场项目、米兰双雄可能走入实施阶段的新球场项目中,所需贷款的提供方也很可能少不了美国银行的名字。

在结果来说,美国“放水”流出的热钱,依然换一种方式,投资了心理抗拒美资的欧陆足球。

Blue Owl高级董事总经理兼Dyal投资团队成员安德鲁·劳里诺(Andrew Laurino)曾表示,球队的财务表现与股票和债券无关,Dyal的目标是通过投资不同NBA球队来实现收益多元化。虽然萨克拉门托国王队最近赢球不多,但他们拥有联盟中最现代化的球馆之一,球馆附近拥有的大量房地产,包括酒店、零售店和餐厅区,才是为团队增加价值的部分。在实体经济仍不景气的大环境下,资本对全球体育市场,尤其是头部赛事IP保值的预期,依然非常看好。

在房地产、股市等领域都经历过多年增长而逐步疲软后,新兴的体育产业的增速却依旧可以保持双位数,这让大量风投资本看到了新的投资方向,与此同时,NBA等职业体育赛事也顺应时代允许风投大规模进入,体育产业的核心优质资产纷纷呈现出了证券化趋势,这反过来将持续吸引更多资金涌入。尤其是全球央行大放水的背景下,通货膨胀的压力让热钱不断寻求新的避险通道,谋求长期保值升值,而在这方面,增速喜人的体育产业将释放更大的想象空间。

注:本文所用图片来自网络

相关推荐

- 最新资讯

-

- 2022-11-18 电竞宣萱(“吃鸡”呆萌和书生组合果然是无敌,真的是钢枪组合,所向无敌)

- 2022-11-15 实况足球曼联时刻测评(实况足球:曼联传奇——吉格斯测评)

- 2022-11-15 迭戈-科斯塔将在今夏离开马竞(官方:马竞宣布与迭戈-科斯塔解约)

- 2022-11-15 皮克就是罚款大户(皮克狂炸了赛场公开出言讽刺西甲主席 大嘴或被追加停赛)

- 2022-11-15 lol官网(10年前的LOL官网:只有40名英雄,那时候盖伦都还没上线)

- 2022-11-15 巴西对秘鲁角球数(巴西8强战存一大隐患!主力后腰累积黄牌停赛,后防将经受考验)

- 2022-11-15 张效瑞沈祥福能给深足提供帮助(张效瑞确认沈祥福出任深足教练组组长:训练和临场指挥均由他负责)

- 2022-11-15 葡萄牙vs乌拉圭首发(出战世界杯稳了!孙准浩替补踢半场长传成功率高 一优势有望获重用)

- 2022-11-15 湖人vs步行者全场回放2020(詹姆斯暴砍39分,湖人队加时124-116击败步行者)

- 2022-11-15 尤文逼和国际米兰(欧洲足坛疯狂一夜:阿森纳巴黎全胜,尤文2-0国米,曼联爆冷输球)

- 推荐攻略

-

-

乌克兰总统身亡(乌总统泽连斯基解除乌总检察长及国家安全局局长职务)

-

足球比赛每个半场多少分钟(足球比赛每半场几分钟)

-

2021中超今天哪里转播(今晚!中超2场对决,CCTV5 直播申花PK武汉,腾讯体育亚泰vs天津)

-

2022梅西坠机身亡事件结果(足坛变天!巴萨无缘榜首的2年:梅西告别,老马去世,2-8惨案)

-

2021全运会篮球直播赛程辽宁(4月22日央视直播:CBA总决赛;赵心童vs马奎尔,塞尔比vs颜丙涛)

-

中国最强导弹(世界洲际导弹前10排名,中国东风导弹领先美国,第一名堪称导弹王)

-

2021篮球比赛在哪里看(CCTV5直播NBA 辽篮争夺CBA总决赛冠军点 颜丙涛出战斯诺克世锦赛)

-

东航结果不敢公布了(民航局再次回应东航MU5735事故调查!查明原因有多难,多久公布?)

-